私募大佬林鹏首发年度报告!优质赛道中要去伪存真 贵的公司不一定好

摘要:【私募大佬林鹏首发年度报告!优质赛道中要去伪存真 贵的公司不一定好】林鹏认为,2021年市场仍延续结构性的行情,这种结构性特征既体现在优质成长行业,也体现在传统行业之中。过去两年的资本市场的赚钱效应或会淡化,投资的风险收益比以及回撤控制的重要性提升。

近期,和谐汇一资产董事长林鹏发表名为《2021年投资需要在盈利修复和货币收敛中寻求平衡》的报告,对新一年的市场和投资机会进行展望。

在宏观层面,林鹏认为,首先,伴随疫苗推进,全球经济回归正轨,疫情受益与疫情受损行业的盈利差会收敛;再者,货币环境边际收敛,纯靠估值扩张的行情难以持续。

因此,林鹏表示,对应到权益市场,投资需要在盈利修复和货币收敛中寻求平衡。优质赛道中要去伪存真,贵的公司不一定好,成长股内部也会出现分化,要寻求PEG合理的公司。“我们需要关注的是,在行业告别过去的野蛮增长后,内生能力和同行拉开差距、能够获得份额提升的优质企业,避免低估值投资的陷阱。”

林鹏称,有几个长期趋势在疫情催化下加速兑现:第一,中国优势制造业龙头正在成为全球龙头,规模化的生产成本优势构建核心竞争力;第二,人民币进入长期的升值通道,海外资金会持续流入;第三,商品的消费升级趋势向服务类消费延伸,比如在线教育、远程医疗、在线会议等产品的用户数快速增加,围绕社区生活的服务升级也爆发式增长,包括生鲜电商、社区团购、物业服务等。

林鹏认为,2021年市场仍延续结构性的行情,这种结构性特征既体现在优质成长行业,也体现在传统行业之中。过去两年的资本市场的赚钱效应或会淡化,投资的风险收益比以及回撤控制的重要性提升。

以下是和谐汇一资产董事长林鹏最新年度报告的全文,供大家参考。

不平凡的2020

2020年新年伊始,一场突如其来的疫情给全球所有的国家和地区带来了无差别的严峻考验。也正是这一场大考,让全世界一起见证了中国政府的组织力和中华民族的凝聚力。

2020年的资本市场同样可谓是波澜壮阔。大类资产经历了剧烈的波动,股市、债市、商品等无一例外。在至暗时刻,市场一度认为疫情将失控,文明社会秩序将面临崩塌。但人类几百万年来的历史经验告诉我们,希望是留给乐观者的礼物。在全球各国的共同努力下,经济正在回归正轨,疫苗也有望今年可以全面推行。疫情的冲击终究会过去,但这一场载入史册的黑天鹅事件,留给我们不仅是痛苦的记忆、宝贵的教训,还能引发我们深刻的思考——不要浪费一场危机。

资本市场回顾

泛滥的流动性支撑了全球资本市场的繁荣。直至2020年收官,全球主要资本市场也都大多数取得了亮眼的成绩。但全年收涨的背后,是史无前例的美股熔断、商品暴跌以及全球央行天量放水救灾后的V型反转,整个过程波澜壮阔、跌宕起伏,我们需时刻保持敬畏之心。

“分化”是2020年的主旋律。尽管全年A股各大板块涨幅较大,上证+14%,沪深300+27%,创业板+65%,但全A中位数仅取得+1.7%的上涨,仍有近一半的股票全年是收跌的。

市场表现的分化既体现在行业之间,也体现在行业内部。目前,我们观测的市场分化水平处于历史的最高水位,位于整体估值适中-结构分化巨大的象限。市场给出的交易结果,反映的是宏观经济从过往的总量增长演变为结构驱动;其中,代表产业升级趋势的行业吸引了更多的资金。在宽松的流行性环境下,估值也逐渐脱离过往的体系,创下新高。

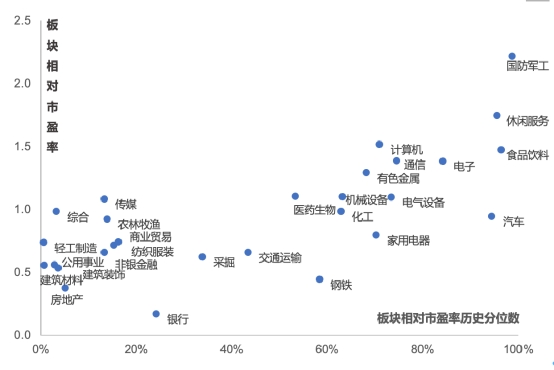

我们用各板块市盈率中位数与市场整体市盈率中位数的比值来刻画板块间的相对估值。从结果来看,因疫情受损较小或因疫情受益行业的相对估值较高,而因疫情受损的传统行业相对估值偏低。其中,食品饮料、休闲服务、军工、汽车等板块与市场整体的估值差距已经接近其历史最高水平。

从行业内部来看,不同企业之间同样在呈现“分化”的特征。如果以板块内市盈率75分位数与25分位数的比值作为衡量标准,目前行业内平均估值分化水平已经位于历史65%分位数的水平;不少行业当前内部估值分化程度历史分位数已经超过了80%,这类行业反而主要集中在传统领域:银行、建筑装饰、化工、交运等,意味着即便在传统行业领域,优质公司也正在和同行拉开差距,享受竞争力带来的存量份额的提升。

资本市场剧烈分化的背后,是多重因素共振的结果。首先,经济转型过程中总量增长放缓,更侧重结构性增长;其次,政策在高度重视资本市场对实体部门的融资支持,鼓励注册制和退市制度,优胜劣汰;最后,充裕的流动性和结构性的赚钱效应把分化的趋势推向了极端。

展望2021

宏观层面,我们整体有两个判断:

1)伴随疫苗推进,全球经济回归正轨,疫情受益与疫情受损行业的盈利差会收敛;

2)货币环境边际收敛,纯靠估值扩张的行情难以持续。

因此,对应到权益市场,投资需要在盈利修复和货币收敛中寻求平衡。优质赛道中要去伪存真,贵的公司不一定好,成长股内部也会出现分化,我们要寻求PEG合理的公司。低估值行业多数是旧经济的代表:地产、银行、建筑、钢铁、煤炭等,这类行业长期缺乏增长,其中的大多数公司也都乏善可陈。而我们需要关注的是,在行业告别过去的野蛮增长后,内生能力和同行拉开差距、能够获得份额提升的优质企业,避免低估值投资的陷阱。

疫情之后,我们也观察到有几个长期趋势在疫情催化下加速兑现:

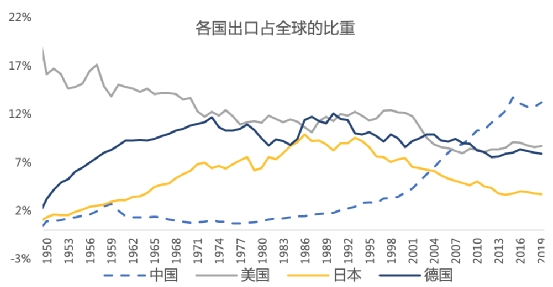

1)中国优势制造业龙头正在成为全球龙头

中国未来很可能出现日本80-90年代的情况,工业化成熟后期,在成为第一大出口国后,一批跨国龙头企业借势崛起。而相比于科技品和消费品,中国的这一批龙头跨国企业,更可能出现在中游制造业,其原因在于规模化的生产成本优势构建了核心竞争力。中国制造业从 “廉价”转向为“高性价比”。

过去两年,我国龙头企业的技术提升非常明显;和海外同行相比,缺的已经不是实力,只是一个机会,而这次疫情恰好给我们这个机会。对于很多认证周期长的非准品来说,以往因为已经有海外成熟的供应商,即使我国产品质优价廉,也很难进入全球供应链体系。但疫情期间,由于海外同行的停产,原本一直对我国封闭的产业体系,必须被动采购我国产品,甚至还要根据我国产品的特性来配合调整工艺配方。那么后续即便海外供应商恢复正常生产,重新采购其产品,不但要付出再次切换供应链的成本,还要承受远比我国产品更高的价格。资本是理性的,没有必要做成本更高的选择;因此,本轮产业转移、龙头出海很大程度上是不可逆的,中国制造业的全球占比将会有系统性的提升。

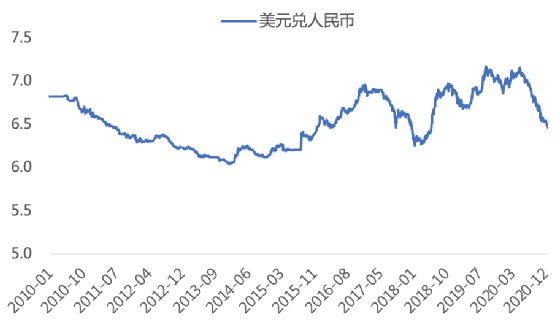

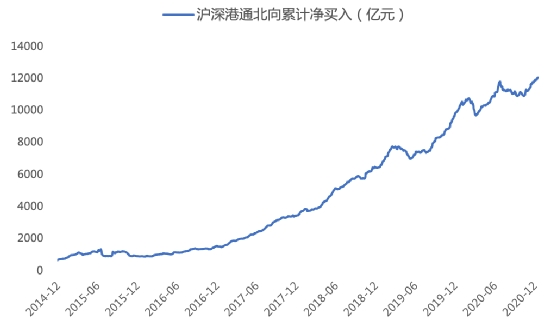

2)人民币进入长期的升值通道,海外资金会持续流入

2020年,人民币汇率大幅升值,短期尽管有经济错位的因素;但长期而言,人民币汇率升值趋势是工业化后期、龙头出海的必然结果;中国的供应链地位、产业集群、国家信用都决定了人民币升值的大趋势不可逆。本币升值反应了是对国家整体估值的上行,海外资金的长期流入趋势不可逆。截至2020年12月31日,沪深港通累计北向资金达1.2万亿,相比2019年初的规模已近翻倍。

3)商品的消费升级趋势向服务类消费延伸

中国过去20年,已经完成了农村剩余劳动力向非农产业的转移。这个过程中,庞大的生产力使得中国居民在物质生活上得到了满足,随着人均收入水平的提升,优质服务类的消费意识开始觉醒。同时,大量传统制造业的剩余劳动力也开始向服务业转移。服务类消费的黏性来自满意度,产能来自人效。因此,任何对提升满意度、提高人效的服务供应都创造了价值。

在疫情的催化下,由于物理隔离,众多服务性消费的创新和升级进程得到了加速推进。如在线教育、远程医疗、在线会议等产品的用户数快速增加;围绕社区生活的服务升级也爆发式增长,包括生鲜电商、社区团购、物业服务等。

结语

综合对宏观趋势、产业格局、流动性以及估值的判断,我们认为后续市场仍延续结构性的行情;这种结构性特征既体现在优质成长行业,也体现在传统行业之中。我们既需要仔细地甄别成长的质量,也要避免低估值的陷阱。过去两年资本市场的赚钱效应或会淡化,投资的风险收益比以及回撤控制的重要性提升。

从更长远的眼光来看,疫情是一块试金石,让中国得以展现出大国实力以及大国担当。在2020年末之际,区域全面经济伙伴关系协定(RCEP)的签署以及中欧贸易协定的谈判成功,也将进一步有利于我国应对中美关系的复杂性与不确定性。尽管短期内市场或有波动,但放眼更远的未来,中国国运向上的趋势没有改变,资本市场的战略地位没有动摇,中国企业的奋进精神没有变化,中国一定会在全球范围内崛起一批极具竞争力、并让人尊敬的公司,而我们希望能长期陪伴这一批公司成长,善意陪伴、分享价值。

相关报道:

外部冲击会令“抱团”解散么?如何理解“抱团”板块集中的筹码和高估值?

A股泡沫已现?龙头暴涨是因“抱团”?全年如何布局?来看三大券商首席激辩

(文章来源:中国基金报)

沪公网安备

沪公网安备

chrome

chrome Firefox

Firefox

网友评论

-

表情

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

清空 发表